中国人的理财已进入了狂热后的彷徨:银行理财收益率创新低,P2P网贷暴雷频发,债市违约率攀升,股市赚钱效应低迷如此等等。钱不敢再往这里面放了,把钱存到银行,心又不甘……

让我们扫描一下黄金市场:2000年以来,黄金经历过12年的大牛市,也迎来过3年的大熊市。2015年之后,黄金走势似乎由一个长周期跨入了另一个长周期。黄金“慢牛”模式是否已经启动?是时候买黄金了么?

先从短周期的市场看:

一、欣欣向荣的六月金

乱世藏金!今年5月份以来,在全球性的贸易摩擦步步升级的背景中,金价一度创出新高。我们先浏览一下黄金市场的得意表现:

1.伦敦金、COMEX黄金和沪金指数强劲拉升

伦敦金是存放于伦敦金库里纯度为99.5%的400盎司的现货黄金,也是一种贵金属保证金交易方式。投资者持有和抛售伦敦金的目的是为了赚取差价,而非真正持有。

COMEX黄金是纽约商品交易所的其中一个交易品种,简称纽约金,属于美式黄金交易(American gold trading)。

沪金指数是上海黄金期货交易市场,对各月合约价格的加权平均数,综合反映黄金期货行情整体走势。

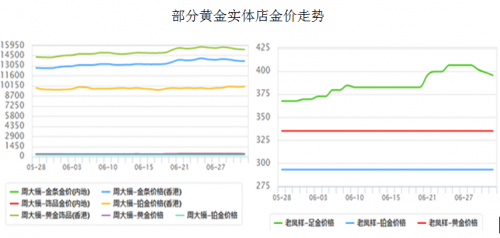

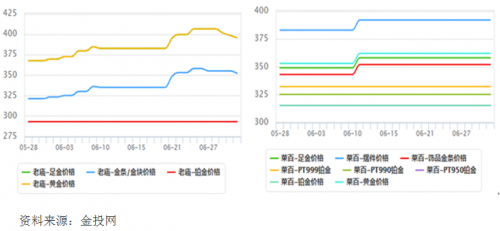

2.国内实物黄金金价比高

6月份,以人民币标价的黄金价格一路走高,黄金首饰销售不断走俏,实物黄金交易似乎迎来了“黄金月”。特别是周大福、老凤祥、老庙、菜白这类实体店,金条、足金以及黄金饰品的价格攀升明显。

3.国内黄金概念股长阳连涨

6月份,国内黄金概念股企稳反弹,从日线图看,6月3日股市开盘后,黄金概念指数未现明显上扬,并且在区间整理一周后,才开始出现长阳线并连涨4天。6月25日指数上攻至10000.97点遇阻,高位回调。

小结:6月份,黄金市场受大批资金追捧,实体黄金和黄金金融衍生品价格“高歌勇进”、表现不凡,创出“黄金月”。

二、高位波动的七月初金

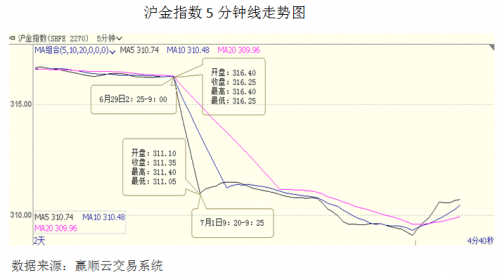

长阳之后的短期波动是经济周期中的常态反应。随着6月29日G20峰会的结束,举世关注的中美关系再次由“打”入“谈”,市场一片“欢呼雀跃”,金价对消息面的反应敏感非凡。继6月金价高涨之后,7月首周金价高位小幅震荡。

1.七月首日金价“遇冷”

7月首个交易日,沪金指数、伦敦金现和COMEX黄金均承受较大抛压,大幅低开、波动下行,直到当天下午15:00以后,5分钟线才略有企稳回升。

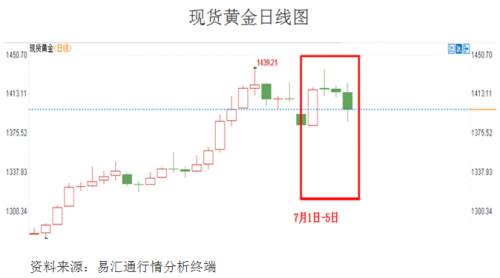

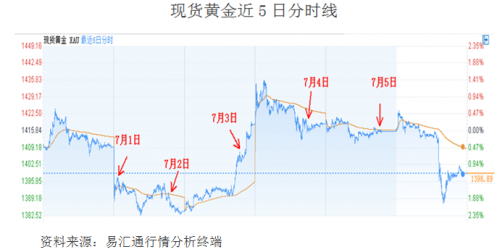

2.七月首周金价高位波动

2日,金价强势反弹,回补上方缺口,收长阳线;但在3日-5日,出现三连阴线,且阴线柱体日益加长,似有短期见顶征兆。短期看,金价继续上行压力较大,若无较强利好消息支撑,不排除波动下行风险。

小结:七月初的黄金,高位窄幅震荡,再次冲击6月份最高点,无果后存在短期下浮风险。

三、国内金价波动的成因解析

供需、汇率和国际金价是影响国内金价的三大因素。先从供需谈起:

1.黄金供给减少,需求增加

首先,市场供给锐减、消费回暖。2018年至2019年一季度,国内黄金产量持续减产,其中2018年同比下降5.87%,2019年一季度同比下降5.54%;而国内黄金消费有所增加,其中2018年同比上涨5.73%,2019年同比增长0.69%。

其次,央行黄金储备增加。2018年12月,我国人行宣布新增近10吨黄金储备至1852.5吨。这是自2016年10月以来,我国人行首次宣布增加黄金储备。今年6月份,我国黄金储备环比增33万盎司,已是连续7个月增持。

最后,黄金投资增加。在避险需求的作用下,2019年一季度,上金所全部黄金品种累计成交量同比增长9.95%,成交额同比增长14.55%,黄金期货实现强势上涨势头。

综上可知,当前黄金供给减少明显,而来自消费、央行储备和投资的需求均有不同程度增加,这一情况益于支撑金价上涨。

2. 稳字当头的汇率

我国汇率受“央妈”严格管控。不管经济形势好坏,通过“央妈”调控,美元兑人民币汇率总能稳字当头,不破7,对金价的影响也就微乎其微。所以,我们可以基本排除这一因素。

3.国际金价:影响国内金价主因

排除汇率因素之后,国际金价即为影响国内金价的主要因素。

国际金价又受多种因素扰动,包括黄金供需、美元指数、原油价格、政治局势、通货膨胀、金融危机、央行黄金政策、信贷危机、保值增值和投机等。但它们对金价影响的程度不一、广度不一,所以不可等量齐观。

在此,我们认为地缘政治和战争、贸易摩擦、国际经济形势是影响当前国际金价的主要因素,而且这些因素相互交织,共同作用于金价,展开来看:

3.1政治较量下的经济摩擦——针锋相对的俄罗斯和美国

2014年乌克兰事件、2016年美国大选“通俄门”、2018年相互驱逐外交官和2019年暂停“中导条约”,美俄政治关系日益紧张甚至针锋相对。美国联合欧盟对俄罗斯进行过多轮经济制裁,俄罗斯经济几近雪藏,油价大跌、通货膨胀、金融动荡。与此同时,俄罗斯也不甘示弱、做出反击,并启动“去美元化”。2017年,俄罗斯央行黄金储备总量首超中国,成为世界第五大黄金储备国。2019年初,俄罗斯正式宣布“去美元化”,并呼吁亲俄盟友“屯金降美元”。这种呼吁似乎奏效,据BWC中文网报道,当前已有26个国家央行在增加黄金储备,进行方式不一的“去美元化”。

世界“去美元化”的范围扩大、程度加深,能够提振金价。

3.2政治较量下的军事摩擦——僵局升级的伊朗和美国

2018年5月,美国宣布退出“伊核协议”,对伊朗实施最高级别经济制裁,威胁各国禁进伊朗石油。今年6月,阿曼湾两艘邮轮遇袭,美国将矛头指向伊朗,时隔不久,伊朗击落美国无人机,美国对伊朗发起网络战。美伊两国的政治较量上升至军事叫板,僵局不断升级。美国铁杆盟友以色列,借媒体放狠话“如果美国不出手阻止伊朗拥核,必要时将单方面对伊朗发起军事行动”。伊朗高官也放话“如果遭到美国攻击,以色列会在1.5个小时内被消灭”。7月2日,以色列空袭伊朗在叙利亚的革命卫队海外总部,地缘战争风险激增,金价强势收涨。

综上,中东局势进一步恶化,支撑金价维持高位。

3.3利益冲突下的经贸摩擦——“化友为敌”的美国和欧盟

2017年美国对欧盟产的钢铁、橡胶等,进行关税制裁,法国、德国和英国的经济均遭受冲击。近日,因飞机补贴问题,美国再次喊话欧盟,要对约40亿美元的欧洲商品征收新关税。而欧盟也正在筹划报复措施。这使刚刚平复的避险情绪再度升温,支撑金价维持高位。

3.4战略冲突下的经贸摩擦——“扑朔迷离”的中美贸易

从500亿美元商品、1000亿美元商品、2000亿美元商品,到封锁华为、管制5家科技公司,一年多中,美国关税制裁不断加码、由面转点。与此同时,我国对500亿美元的美国产商品加征关税,予以反击。2018年1月,中美元首阿根廷共识之后,中美高层磋商11轮,万众期待的“和局”最终以5月20日谈崩的结果“谢幕”,投资者对国际局势解读由喜转悲,一时间,黄金大涨。

6月29日,G20峰会结束,中美关系由“打”转“谈”,市场重燃“和局”希望,7月首日黄金大跌,美元指数大涨。但黄金下跌不可持续,因为本次中美会谈并无实质进展,实际磋商尚未启动,“和局”概率不高。所以,黄金下跌幅度不大,潜在吸引力依然很强。

3.5总体看:国际经济形势复杂多变

当前国际交往最大版图——贸易,受到极大挑战,除美国外,许多国家的经济增长疲软,更有甚者经济倒退。世界经济低迷似乎已常态化,并且有长期趋势。

目前,包括中国、英国、德国、日本在内的多国,已开始着手实施宽松量化经济政策。预计短期内效果不明显,对金价影响不大。

另外,在缺乏新一轮爆发式科技革命的背景下,美国对多国的经济制裁具有长期性,届时经济形势趋于复杂,推动金价上涨。

四、黄金是否进入“慢牛”

先给出一个结论:黄金金价已经爬出2015年的低谷,进入“慢牛”通道。再来阐述以下的观点:

1.支撑金价上涨的长期局势预测

首先,政治较量引发的各类冲突,短期内不会消除,而且可能引发新的金融战、科技战、网络战和人才战。

其次,中美贸易“打谈” 结合或将常态化,所引致的负面影响也将长期存在。美国失去“中国制造”之后,经济后遗症会在未来逐渐显露,这也是市场何故关注美国经济的首要原因。

最后,不断升级的国际贸易对抗,使国际经济增长更加疲软,倒逼各国央行增持黄金,而且在国际资金流通受阻的情况下,会加重国际避险情绪,增持黄金或有长期趋势。

综上,短期因素可能转化为长期因素,支撑金价形成“慢牛”走势。

2.支撑金价上涨的K线走势判断

从黄金现货周线走势图看,2000年-2015年是黄金的一个涨跌大周期,其中2000年-2012年这12年,是金价的上涨阶段;2012年-2015年这3年,是金价的下跌阶段。2015年,金价开始触底转向,进入“慢牛”通道。在此过程中,金价两次短期下行波动,分别是2016年下半年和2018年前三季度;三次上行波动,分别是2016年上半年、2017年、2018年最后一季度至今。此外,“慢牛”通道中的最低点逐次提高,对金价上涨形成有效的底部支撑。

结束语:

再从长周期的角度看,金价经过了2000—2012年的12年上扬和2012—2015年的3年低谷,当前黄金已经步入又一轮的上升周期。当前正是这个周期的初动阶段,“慢牛”特征明显。

预计黄金实物和金融衍生品的赚钱效应会长期存在,我们需要持续关注。与此同时,黄金“慢牛”通道中也存在短期波动,我们也需要把握好恰当的投资时点。

金市有风险,投资需谨慎!

参考文献:

[1]中国2018年黄金产量及消费量居世界第一.新华网.2019年1月31日.

[2]2019年一季度我国黄金产量92.78吨 黄金消费量286.93吨.中国黄金业协会.2019年4月25日.

[3] 展望2019:全球经济趋势及其对黄金的影响.世界黄金业协会.2019年1月10日.

(客户宣传稿件,图文均由客户提供,仅供参考,不构成投资建议。)

| 关于我们 | 保护隐私权 | 网站声明 | 投稿办法 | 广告服务 | 联系我们 | 网站导航 | 友情链接 | |

| Copyright © 2004-2025 Cnwnews.com. All Rights Reserved 中网资讯中心 版权所有 |

|

| 京ICP备05004402号-6 |